スウェーデンの地方税(9)-歳入の十分性②

スウェーデンの地方支出は医療・介護・教育が殆どで、支出額はGDPの21.2%(1999-2021年の平均)を占めます(本コラムNo.297を参照)。「歳入の十分性」を目指すには、膨大な支出を持続的に賄える税を選ぶべきでしょう。

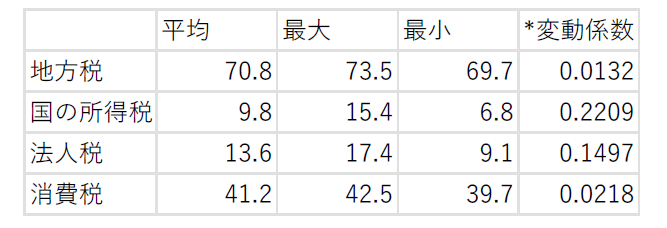

表は、同国の地方の比例的勤労所得税(以下、「地方税」と略記)と、国の所得税・法人税・消費税の各税収総額が地方支出に占める割合(対地方支出比)を、1999年から2021年について示します。この3税と比較するのは、ともに、基幹税(一国の税収調達を主要に担う税)の候補と考えられるからです。なお、国の所得税は累進的勤労所得税(高所得層のみを対象)と資産所得税の合計です。

表の平均とは、1999年から2021年の23年間の平均で、変動係数は23年間におけるバラツキの程度を示します。

表 各税の対地方支出比(%) 1999-2021年

(注記)* 標準偏差÷平均

(出所)地方支出と地方税は注1、他の3税は注2に基づき算出。

「地方税」は平均がトップで、変動係数も一番低く安定している。これは、同国の政府が「地方税」のみを地方に配分して、各地方に税率決定権を与えた政策の「当然の結果」と思われるかもしれません。

しかし、筆者は、「歳入の十分性」を果たすため、法人税を含む各所得税のうち、「地方税」のみを地方に配分し、累進的勤労所得税と資産所得税・法人税を国税とした政策は、租税論から見ても優れていると思います。

法人税は企業の利潤(売上-費用)に課税するので、赤字法人(売上<費用)の税はゼロです。資産所得税は、正の資産収益から負の収益(住宅ローン等の借入利子や株式等の売却損)を引いた純収益に課税します。両税とも国民経済レベルでの課税ベースが、「地方税」の勤労所得より小さく、税収も景気等により敏感に変化します。高税率の採用は、企業や金融資産の他国への移動を招くでしょう。

さらに、高所得層のみの累進的勤労所得税は納税義務者が少なく、税収が少額になります。また、累進税は比例税より税収変化が著しい。

しかし、消費税の全額国税化は再検討が必要でしょう。その平均・変動係数が、「地方税」の値に似ているからです。

注

- SCB URL

www.statistikdatabasen.scb.se/pxweb/sv/ssd/ - OECD URL

https://data-explorer.oecd.org/

いずれも2024年7月24日参照。

(執筆:馬場 義久)