累進所得税と低所得者支援(3)

前回No.120 では、勤労所得税額控除(EITC: Earning Income Tax Credit)による低所得者支援を取りあげました。今回は低所得者支援に所得税制が使用される背景について考えます。

さて、低所得層には社会保障政策で対処し、高所得層には累進所得税による高率課税政策を行うという役割分担論があります。今日でもこの分担論は基本的に有意義と考えられますが、では、なぜ低所得者支援にEITCという租税政策が援用されるのでしょうか?

その大きな理由の一つは、失業などで労働を止め社会保障を受益している人が、「労働に再び参加するコスト」(=以下、Participation Tax Rate=参加税率と記す)が高いことにあります。生活保護手当や失業手当など社会保障を受益している人が再び労働に参加すると、これらの手当が給付されなくなり、さらに所得税や社会保険料などの負担が生じます。

いま、簡単なかたちで

参加税率=(勤労復帰による社会保障給付の減少+所得税・社会保険料負担等の増加)÷勤労所得、

と定義します。

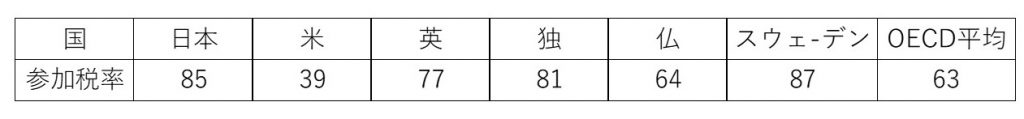

参加税率の国際比較(% 2018年)

より作成(最終アクセス2020/2/25)。

上の表は、子供二人の両親のうち、一人が労働ゼロ、そのパートナーはフルタイムの勤労者で平均賃金の67%を得ており、労働ゼロの親は最低所得保障(生活保護タイプ)を給付されているとし、仮に労働ゼロの親が平均賃金の67%を得る場合の参加税率を示します。

最低所得保障政策は多くの場合、勤労所得の増加に伴い給付を減額するシステム=差額主義を採用しています。つまり、労働参加すると労働による成果が「給付の減少」という形で取られてしまいます。そこで、経済的自立=労働参加を促す政策として、労働の成果自体を補助するEITCが登場したわけです。

なお、参加税率を高める要因として、勤労所得税や社会保険料という公的負担も重要です。日本の参加税率の高い原因として社会保険料負担が注目されています。

(執筆 馬場 義久)